728x90

유투버들을 포함해서 이쪽 저쪽을 좀 살펴보고 있자면, 단편적인 하나의 팩트만을 보고 끝을 내는게 참 안타까워서 한마디 해야겠네. 거기다가 보고싶은것만 보고 듣고싶은것만 듣고, 개인의 의견을 첨부시켜서 말이지...ㅋㅎ. 작년 초반까지는 저금리, 저성장 상황이라도 이런 팩트들에 무관심하고, 그저 열심히 일만하면서 살아오던 많은 사람들이, 코로나까지 터지게 되니, 직장을 잃고, 일자리를 잃고, 파산을 하고, 실업을 하게되어 이제 관심을 가지게 된지 대략 1여년... 하지만, 유튜버 채널이나 언론 기사나... 많은 부분들의 팩트를 복합적으로 보지 못하고 하나의 사실만을 보고 결정들을 하고 있지. 인과관계 혹은 유기적인 연결로 서로서로 물려 있는 부분은 생각을 잘 못하고 말이지... 이것 역시도 GVC에 따른 분업화된 세상에서만 살아오다 보니까, 나타나게 된 폐혜인지도 모르지. 많은 사람들이 더 많은 정보와 지식들을 복합적으로 생각해보기를 바래보는데...

이런것들도 잘 봐둬야지2

시즌2--------/나의 이야기

2020. 10. 18.

indi0404.tistory.com/68

이런것들도 잘 봐둬야지2

이런것들도 잘 봐둬야겠지. | 시즌2--------/나의 이야기 indi 2020. 6. 29. 13:34 http://blog.daum.net/indipekr/443 이런것들도 잘 봐둬야겠지. 유럽 가뭄, 동아시아 올해 심각한 장마 예상, 중국 홍수 및 샨샤..

blog.daum.net

이런것들도 잘 봐둬야겠지.

시즌2--------/나의 이야기

2020. 6. 29.

indi0404.tistory.com/22

이런것들도 잘 봐둬야겠지.

유럽 가뭄, 동아시아 올해 심각한 장마 예상, 중국 홍수 및 샨샤댐 붕괴설, 인도, 우루과이, 파키스탄, 브라질 메뚜기 떼.... 현재 전 지구적으로 벌어지고 있는 기후 변화. 그리고 25년만에 창궐한

blog.daum.net

국제곡물가 상승으로 인한 물가인상 -> 금리를 올릴까? 아니면, 감내하고 갈까?? 지금 현 상황에서 금리까지 올라가면 다 뒈질텐데.... ㅋㅎ, 그렇다면, 감내하고 가겠지. 즉, 경기는 침체인데 물가는 상승하는 스테그플레이션에, 기존 저금리, 저성장에 따른 부채 디플레이션이 함께 복합적으로 작용하는 상황 도래. 이는 서민, 천민들에게는 피를 말려 죽이는 상황으로 다가올 예정..... 정부에서는 또 돈을 풀겠지....ㅋㅎ, 이는 앞서서도 이야기했듯이, 일종의 현대화폐이론에 입각한 돈풀기. 부채는 정부에서 짊어지게되고, 이 상황이 반복될수록 기축통화인 달러에 예속되는 현상 발생. ..... 반복될수록, 국가 신용등급 하락... 마치 아르헨티나처럼 또 달러 좀 주세요.... ㅋㅋㅋ. 그리고 나면 결국 어케 된다? 뭐가 어케되긴 ㅋㅎ, FED에서 달러 받아서 쓰는거지..... 기축통화 체제로..... 대표적인 나라가 짐바브웨, 유럽에서는 그리스....... 그리고 그 다음은? 미국 달러화 기반의 CBDC로 화폐개혁....ㅋㅎ 전세계 단일 통화 체제 완성. 그 이후는? 스페이스 X 계획과 유사한 방식으로 인공위성을 통한 전세계 전자 금융통화 단일화 완성....

아...!!! 아직 중국과의 패권전쟁 중이니까, 여기까지는 가지말자고....ㅋㅋㅋ 여하튼, 하반기도 잘 봐둬야지.... 코로나가 끝나든 끝나지 않던, 저금리, 저성장의 충격은 계속될 테니까...... 코로나와 메뚜기도 문제지만, 지난 10여년간 지속된 저금리의 폐해가 내가 볼땐 더 큰데 말이지.... 이건 코로나, 메뚜기가 끝나도 계속되는 거거덩, 적어도 2023년까지는 말이야.........ㅉㅉㅉ

기후변화는 지금도 마찬가지지.

어제 발생한 일본 미야기 진도 7의 지진. 바누아투의 법칙도 한번 찾아보고...

캄챠가 반도 연속된 지진...

알제리 진도 6 지진...

이탈리아 에트나 화산 폭발... 불의 고리...

유럽의 2000년만의 최악 고온현상과 가뭄...

미국의 폭설과 한파. 텍사스를 포함한 25개 주...

대만의 물부족에 따른 TSMC 가동 중단 여부...

기타등등 많다...

원자재가격과 국제곡물가가 경기가 회복되고 있어서 상승하는거라고? ㅋㅋㅋ 아직, 경기 회복은 멀었다. 기대 인플레라서 말이지.

어쨋든, 객관적인 팩트들을 단편적인 것으로 치부하지 말고, 얽혀 있는 것으로 생각들을 해야 되는데... 위에서도 이야기 했었는데, 경기는 침체인데 물가는 상승하는 스테그플레이션에, 기존 저금리, 저성장에 따른 부채 디플레이션이 함께 복합적으로 작용하는 상황 도래한다고...

그러면, 뭘 어떻게 대처하면서 버텨나가야 할까요?

ㅋ, 그전에 잘 정리된 기사를 하나 보고 가자. 코로나가 오기전인 2019년 하반기에 나온 기사인데 말이지... 코로나 펜더믹이 유행한 2020년 상황과 맞물려서 잘 생각해보면, 어떻게 대처해야 하는지 또한, 복합적인 생각을 하는데에 도움이 될지도 모르겠네...

[지식정보] 부채 디플레이션 debt deflation

2019.09.19 09:55

www.retailon.kr/on/bbs/board.php?bo_table=r1_02&wr_id=1020

[지식정보] 부채 디플레이션 debt deflation

부채 디플레이션(debt deflation)이란 물가하락으로 실질금리(명목금리-물가상승률)가 상승하여, 채무상환에 부담을 느낀 사람들이 보유자산을 서둘러 매각하면서 자산가치가 하락하고 경기 침체

www.retailon.kr

참고자료

inflationmatters.com/deflation-1930s/

www.mk.co.kr/news/economy/view/2019/08/638371/

www.metroseoul.co.kr/news/newsview?newscd=2019080900139

www.ajunews.com/view/20190818154736364

www.sporbiz.co.kr/news/articleView.html?idxno=365022

www.mk.co.kr/opinion/editorial/view/2019/08/642360/

www.enewstoday.co.kr/news/articleView.html?idxno=1330097

news.einfomax.co.kr/news/articleView.html?idxno=4037075

델코지식정보

www.delco.co.kr/knowledge/category/%EB%8F%84%EC%8B%9C%EB%AC%B8%ED%99%94

www.retailon.kr/on/bbs/board.php?bo_table=r1_02&sca=%EC%9E%90%EA%B8%88%2F%ED%8A%B8%EB%A0%8C%EB%93%9C

1. 디플레이션과 1930년대

디플레이션은 시간이 흐르면서 가격이 하락하는 현상이다. 경제학자들은 디플레이션을 경제에서 많은 문제를 일으키는 원인으로 보고 있다. 특히 자산가격 버블(asset price bubble)로 인한 금융위기(banking crisis) 발생을 가장 크게 우려한다. 역사적으로 가장 큰 경험은 1930년대 대공항(Great Depression) 후유증에서 찾아볼 수 있다. 통화 공급의 축소는 결과적으로 소비자가격 하락을 야기 시키지만, 자산가격 하락이 아닌 경제측면에서의 단순한 소비자 가격 디플레이션은 큰 우려사항이 아니다.

1930년대 불황 이전의 선행 움직임

1930년대 대공황의 진원지는 미국이다. 당신 미국의 경제 붕괴의 파급효과는 전 세계에 영향을 미쳤다. 그러나 대공항의 진정한 원인을 전체적으로 파악하기 위해서는 그 이전 앞선 10년 동안 미국에서 일어난 상황을 이해하는 것이 중요하다.

“광란의 20년대(Roaring Twenties)”로 알려진 1920년대는 미국의 富가 거대하게 확장하던 시기이다. 미국의 富가 1920~1929년 기간 중에 두 배로 증가하였다. 1923년 한 해만 GDP가 13% 넘게 성장하였다. 이 기간에 소비자 지출과 상품 대량소비(냉장고와 자동차 같은) 증가가 함께 어우러졌다. 당시 일부 사람들에게는 파티, 재즈, 1920년대 신여성(flapper) 라이프스타일이 일상화된 시기 이었다. 이러한 호황의 대부분은 금융 산업의 변화 때문에 생겨났다.

당시 새롭게 구성된 연준(연방준비위원회. Federal Reserve)은 부동산 대출의 급속한 증가를 감독하고 있었다. 또한, 전국의 은행들이 단순한 예금/대출 영업에서 확대하여, 광범위하고 다양한 투자 상품의 판매영업으로 전환하는 현상도 감독하였다. 은행은 자신들이 보유한 모든 계정의 정보 데이터베이스를 레버리지로 활용하여, 사람들의 채권구매와 향후 주식 신용거래(on margin)까지 대출을 해주었다.

고객들의 투자는 레버리지를 활용한 이윤 확보가 가능해지면서 더욱 활발해졌다. 구매가격의 10%만 내면, 나머지는 은행이 대출을 해주었다. 이는 일반대중의 열광적인 주식 거래활동에도 큰 동력이 되었다. 그러면서 자산가격 버블이 1929년 말에 최종적으로 터질 때까지 계속 높게 오르기만 하였다. 뒤늦게 연준은 이자율을 올려 버블을 잡으려고 노력을 하게 되었다.

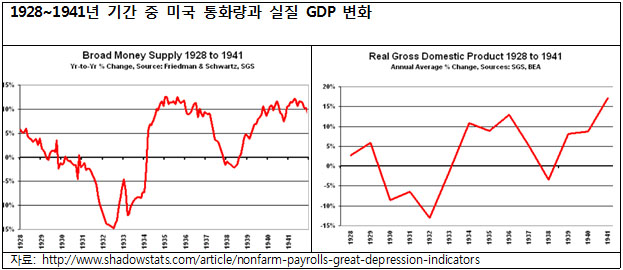

1930년대 초 주식/통화량/소비지출/자산가격 위축, 실업률 증가

1930년대 초 주식가격이 잠시 회복되었지만, 다시 하락하면서 1932년 중반까지 거의 10%로 줄어들었다. 이 기간 중에 주식소유자들 대부분이 재산을 상실(파산)하였다. 이들은 대부분 신용거래로 주식을 사들였던 사람들이다. 결과적으로 파산의 여파는 많은 은행에 악영향을 주었고, 은행들은 이들 주식구매자들 때문에 더 많은 돈을 날렸다.

살아남은 은행들은 대출을 회수(특히 기업대출)하면서 경제는 더욱 쪼그라들게 되었다. 기업신뢰도는 붕괴하였고 소비 역시 마찬가지였다. 이러한 방식으로 1930~1933년 기간 중에 전반적으로 1/4 정도의 통화 공급이 위축되었다.

이 당시 자연재앙도 큰 영향을 미쳤다. 1930~1936년 기간 중에 큰 가뭄이 미국의 대부분의 주요 평원에 찾아왔다. 이는 이민 노동자들에게 거대한 실업과 빈곤을 야기 시켰을 뿐만 아니라, 농부들도 농장을 포기해야만 했다. 결과적으로 이들에게 대출해준 돈도 회수가 불가능하게 되었다. 이런 현상은 더 많은 은행 파산을 주도하였고, 금융위기는 더욱 악화되었다.

미국 실업률은 1933년경 25%까지 치솟았다. 소비자지출은 처참하게 무너졌다. 최저생활로 살아가는 인구의 대부분이 실업자가 되었을 뿐만 아니라, 일하고 있는 사람들조차도 급여가 삭감되었다. 은행 파산 이후에도 그나마 현금을 어느 정도 갖고 있던 사람들도 자신을 지키기 위해 지출을 줄였다.

화폐유통속도(velocity of money)도 당연히 줄어들었고 결과적으로 수요도 줄어들어 가격하락도 계속되었다. 생산자와 유통업체들은 그들이 할 수 있는 한 판매경쟁을 모색하였지만, 디플레이션은 고착화 되었다. 소비자 가격은 1933년까지 25%가 하락하였다. 농산물 가격은 더 하락하였다.

1930년대 경제적 어려움을 창출한 것은 디플레이션이지만, 더 큰 근본적인 원인은 전반적으로 통화 공급을 위축시킨 금융위기와 자산가격 하락에 의해 나타난 결과 때문이다.

미 연방준비위원회(Federal Reserve) 대응

위기의 절정순간에서 미 연준은 초기에 비 간섭 입장(non-interventionist position)을 택했다. 연준 내 대부분의 사람들은 자산가격 변화와 부실기업 파산 현상은 불균형을 수정하는 자연스러운 과정이며, 고통의 시기가 지나가면 경제는 회복될 것이라는 믿음을 갖고 있었다.

통화발행 압력이 있었지만 연준 입장에서는 시기적으로 통화를 발행할 시점이 아니었다. 이유는 통화자산의 40%를 금으로 보유해야 하는 조건이 있었는데 금이 모자랐다. 물론 위기는 그 이전의 비즈니스 사이클에서 있던 위기보다 더 큰 규모이고 그 충격도 더 컸다. 무언가를 하라는 무거운 정치적인 압박이 일어났다. 연준이 할 수 있는 일은 은행 대출자들을 지원하기 위해 이자율을 인하하는 것 외에 별도로 참화를 완화시키려는 그 이상의 노력을 거의 하지 않았다.

대신에 당시 Hoover와 Roosevelt 대통령들의 주도에 의해 회복지원 노력은 있었다. 전반적인 회복은 제2차 세계대전 도래 이후에 왔다.

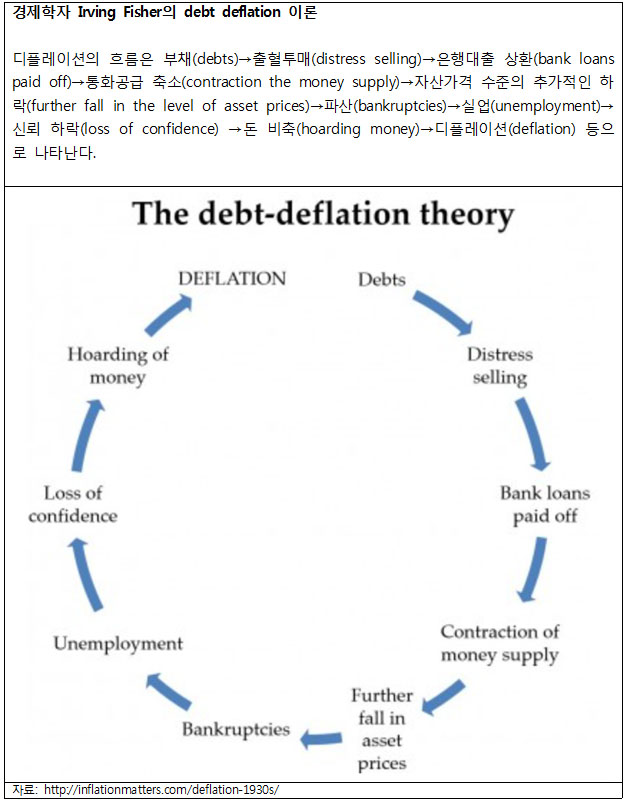

부채 디플레이션 이론 The debt-deflation theory

대공황 이후 경제학자들은 발생 원인과 정책적 조치 내용에 대한 많은 분석을 해오고 있다. 그 시기 핵심 경제학자는 Irving Fisher 이었다. 어빙 피셔는 1932년 미국통계협회 회장, 1931~1933 계량경제학회 회장, 1918 미국경제학회 회장, 1895~1935 미국 예일대학교 경제학 교수 등을 역임하였다.

그는 부채 디플레이션 이론을 제안하였다. 그 내용을 살펴보자. 대공항 위기를 일으킨 일련의 이벤트가 있었다. 이것이 부채 청산(debt liquidation)과 출혈투매(distress selling)를 촉발시켰다. 이는 은행대출을 동시 다발적으로 갚아버리는 현상이 증가하는 계기가 되어, 다시 통화 공급 감소와 자산가격 하락을 주도하였다. 결과적으로 기업의 순가치를 더 크게 하락시켰고, 파산 가능성과 이윤하락 등을 초래했다. 생산 무역 고용의 축소로도 이어졌다. 동시에 전반적인 신뢰성 하락을 불러일으켜, 사람과 기업이 돈을 안쓰고 비축하는 원인을 제공하게 되었다.

이 이론의 영향력은 아직도 매우 크다. 경제학자들의 마음속에서 디플레이션이라는 단어는 경제적 골칫거리로 간주된다. 디플레이션은 주로 자산가격 축소를 의미한다. 소비자 가격 하락 정도는 별 문제가 아니며, 원래의 이론에서도 소비자 가격 디플레 현상은 아예 언급이 없다. 하지만 상황이 계속되면, 정상적인 상품과 서비스의 가격까지 하락하는 상황과 어우러지게 된다.

과거 디플레이션 정책 활용

디플레이션은 근대 식민정책이나 1~2차 세계대전에는 유럽 열강들이 공급과잉을 해소하기 위해 사용하던 정책이라는 의미도 있다. 19세기부터 활용한 금본위제는 통화가치를 일정량의 금값에 연계한 제도이다. 금본위제로 인한 통화의 과소공급이 원인을 제공하기도 하였다.

1971년 미국의 닉슨 대통령이 금본위제를 완전 포기하기 전까지만 해도, 인플레이션 압력은 전쟁 때에만 특별하게 높았다. 수요대비 공급과잉으로 불황이 닥치면 어김없이 디플레이션이 출현했다.

Minsky moment의 위험

Minsky moment란 과도한 부채 확대에 기댄 경기호황이 끝난 뒤 은행 채무자의 부채상환 능력이 나빠져, 채무자가 결국 건전한 자산까지 내다팔아 금융시스템이 붕괴하는 시점을 말한다. 미국 경제학자 하이먼 민스키(Hyman Minsky)가 주장한 이론으로, 주류 경제학계에서 크게 주목받지 못하다가 2008년 글로벌 금융위기 이후 재조명받고 있다.디플레이션으로 인해 실질이자율(피셔 방정식; 실질이자율=명목이자율-물가상승률)을 상승시켜 채무상환부담은 상대적으로 더 커진다. 실질이자율이 올라 이를 견디다 못한 채무자들이 자산을 헐값에 매각하기 시작하면서 부채디플레이션의 늪에 빠진다. Minsky moment의 위험이 발생한다.

2. 일본과 중국 사례

일본사례: 잃어버린 20년 핵심 원인은 자산 디플레이션과 산업 공동화 현상 때문

일본이 1990년대 초 겪었던 `잃어버린 20년`의 핵심 원인은 자산 디플레이션과 산업 공동화 현상 때문이었다. 부동산 버블이 꺼지면서 자산이 1/3분로 줄어들었고, 특히 플라자 합의 이후 엔화 절상으로 가격 경쟁력이 떨어지자 일본 제조업이 해외로 이탈하면서 회복이 힘들어졌다. 자산 디플레이션과 산업 침체가 맞물리면서 장기 불황에 접어들었고 도쿄도 자산 디플레이션 현상이 발생한 것이다.

중국사례: 부채 디플레이션 우려

중국과 미국은 무역 전쟁이 한창이다. 중국이 자국의 과잉생산시설을 수출로 해결하려다 보니, 미국과의 공급충돌은 어쩔 수 없이 발생하고 있다. 중국은 지금 수출시장이 제한되면서 생산이 수요보다 과잉 공급되는 디플레이션 우려에 고민하고 있다. 더구나 그동안의 생산시설 확장을 위해 과도한 부채를 안고 있는 판국이라 판매가 계속 부진할 경우 부채상환을 위해 자산을 싸게 매각하는 현상이 나올 수 있다. 중국의 부채 디플레이션인 셈이다.

중국경제는 고용시장 악화와 수출 감소, 공장도가격 하락 우려가 겹치고 있다. 2019년 1분기 중국의 명목 성장률은 7.8%로 인민은행의 사회융자총량 증가율을 이미 크게 밑돌고 있다. 사회융자총량은 은행 대출과 채권 발행, 그림자은행 대출 등을 포괄해 실물 경제에서의 유동성 총량을 나타내는 지표다. 인민은행은 광의통화량(M2)과 사회융자총량 증가율을 명목 성장률과 기본적으로 맞춰 나가는 것을 목표로 하고 있다.

2019년 6월 중국의 공식 제조업 구매관리자지수(PMI)는 모든 부문에서 취약해졌다. 고용은 10년 만에 가장 빠르게 감속하였고, 신규 주문과 생산 모두 악화되었다. 그 중에 공장도가격의 급락이 눈에 띈다. PMI 물가지수는 4포인트나 하락한 45.4를 나타냈다. 최근 중국의 물가약세는 근본적인 문제를 안고 있다. 최근 중국의 PMI를 보면 신규주문 대비 생산량이 초과하여 지난 2016년 이후 가장 큰 차이로 벌어졌다. 철강과 같은 일부 핵심 산업제품의 생산도 산업수요의 주요 원천인 부동산 투자보다 그동안 훨씬 빠른 속도로 증가하였다.

그러나 지금 수준의 공급생산량을 흡수할 수 있는 수요는 너무 취약하다. 중국이 추가부양책을 내놓거나 과잉 재고를 글로벌 시장에 내던지지 않고는 물가는 더 떨어질 수 있다. 최근 중국의 물가약세는 근본적인 문제를 안고 있다. 중국 산업계는 그동안 디플레이션 우려와 씨름을 해오고 있다.

중국 정부는 디플레이션을 가장 싫어한다. 당장은 수요 감소에 대응하고, 산업계의 부채 위기를 감안하여, 통화완화정책을 실시할 것으로 보인다. 미국과의 제대로 된 무역합의가 나오지 않는 이상, 중국의 의도적인 '디레버리징(부채 축소)'는 없을 것으로 보인다. 그러나 중국은 경제성장의 장기적인 걸림돌을 부채 문제를 인식하고 있기에 향후 다시 부채통제에 나설 것으로 보인다.

3. 2008년 금융위기 디레버리징(부채 축소. de-leveraging)과 과거 디플레이션 정책

2008년 글로벌 금융위기 당시 디레버리징

2008년 글로벌 금융위기 당시 각국의 디레버리징 현상은 경제전반에 큰 영향을 미치면서 불황으로 이어졌다. 2008년 급격한 금리인상으로 서브프라임 모기지 사태가 촉발되면서 금융기관들은 모기지 관련 자산을 서로 처분하려고 했으나 구매할 대상자는 이미 사라졌다.

유동성 부족 문제와 증권화된 모기지 자산의 가치 산정까지 힘들어졌다. 이내 부채 디플레이션 현상이 나타났고 드디어는 세계금융위기로 확대되었다. 디레버리징은 가계, 기업, 정부 등이 동시에 부채수준을 감축하는 것을 뜻한다. 국민계정에서 GDP 대비 총부채 비율의 하락으로 표시된다.

미 연준 벤 버냉키(Ben Bernanke) 의장의 2008년 디플레이션 대책

1980년대 경제학자인 Ben Bernanke는 어빙 피셔의 영향을 특별하게 많이 받았다. 그는 대공항 원인에 대한 자신의 이론을 발간했다. 2006-2014년 기간 중 연방은행 의장으로 재임하였다. 특히 그는 최근의 금융위기인 2007년 직후의 금융위기를 관리하는 업무를 감독하였다. 그는 2007년 직후의 상황을 1930년대와 유사하다는 인식을 갖고 있다.

버냉키는 자산의 붐 현상을 줄이려는 연준의 정책 때문에 대공항이 발생한다고 보고 있다. 게다가 이런 정책을 오래도록 채택하고 증상 완화 노력을 하지 않음으로써 고통을 증가시키는 책임이 있다고 믿고 있었다. 이러한 견해는 1963년 경제학자인 Milton Friedman과 Anna Jacobson Schwartz의 주장을 많이 담고 있다. 이들은 자유방임주의와 시장제도를 통한 자유로운 경제활동을 주장한 미국의 경제학자이다.

버냉키 이론의 주요 핵심은 디플레는 은행대출 담보조건으로 잡은 담보자산의 가치를 줄인다는 것이다. 이는 이들 대출에 대한 은행의 위험을 증가시켜, 파산을 야기 시키는 원인이 된다는 것이다. 그는 디플레가 경제의 신용흐름(credit flows)을 마비시키기에 너무도 나쁜 것이라고 주장하였다.

버냉키의 믿음처럼 디플레가 경제에서 신용흐름에 영향을 미치는 것은 맞는 애기이다. 특히 은행부채를 안고 있는 사람들에게는 주는 영향은 확실하다. 그러나 대다수 사람들에게 꾸준하면서 가벼운 가격하락은 별 이슈가 아니고, 오히려 혜택을 주는 면도 있다. 이러한 혜택은 경제적 논쟁에서 흔히 무시된다. 심각하지 않은 디플레이션에 1930년대의 대공항 사례의 잣대를 대는 것은 무리일 수도 있다. 그러나 선택적으로 당장 인구가 줄어드는 지방의 경우는 귀담아 들을 필요가 있다.

4. 우리나라 가계부채 급증으로 부채 디플레이션 가능성

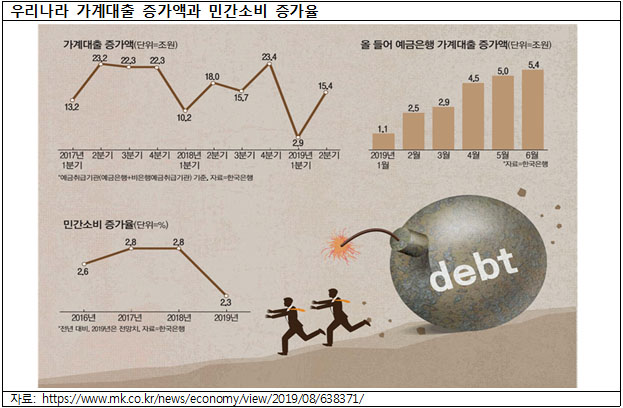

가계부채 증가

우리나라는 최근 'R(Recession, 경기침체)의 공포 속에 부채 디플레이션 우려 목소리가 나오고 있다. 경제성장률이 둔화되고 가계부채가 급증하면서 부채증가로 인한 디플레이션 가능성이 있다는 소리이다.

한국은행에 의하면 2019년 2분기 가계대출은 전 분기보다 15.4조 원 증가했다. 가계대출 증가폭은 2018년 4분기 23조4000억 원에서 2019년 1분기 2.9조 원으로 줄었다가 다시 가파르게 늘고 있다. 그래서 가계대출 잔액도 다시 1467조원에 이르고 있다. 2분기 증가원인은 서울 아파트 매매량이 1분기(5450호)의 배 이상인 14만 호로 늘어나고, 자금수요 규제가 촘촘한 주택담보대출 대신 기타대출로 몰리면서 생긴 현상이다.

2019년 7월 들어서도 대출 증가세가 빠르다. 은행권 가계대출은 7월 한 달 새 5.8조원 늘어 5월(5조원)과 6월(5.4조원)보다 증가폭이 크다. 이 추세라면 가계대출 잔액은 곧 1500조원을 넘을 전망이다.

가계대출은 경제 성장세보다 더 빠르게 늘고 있다. 2분기 가계대출은 작년 동기 대비 4.1% 정도 증가하여, 2018년 기준 명목 국내총생산(GDP) 증가율(3.0%)과 가계소득 증가율(3.9%)보다 높다.

자산가격 하락 시 가계부채 증가는 부채부담 가중시켜

고성장·고물가에서는 부채 증가가 상대적으로 큰 문제가 되지 않는다. 일자리도 많고 화폐 가치가 계속 떨어져 실질적인 부채 부담은 줄어들기 때문이다. 그러나 반대로 침체 상황에서는 주가와 부동산 등 자산가격은 하락하는데 물가 상승률이 너무 낮으면, 실질적인 부채의 무게는 오히려 늘어나게 된다.

투자와 수출 부진 속에 가계부채 증가로 소비 여력은 줄어들면서 경제 활력은 떨어지게 된다. 거기에 저성장과 저물가의 동시상황은 가계의 소득창출 능력 악화와 부채상환에도 부담이 된다. 물가상승률이 낮아지면 기준금리가 내려가도 실질금리는 반대로 올라갈 수 있다.

빚 상환 위한 담보자산 처분은 다시 자산가격/민간소비/물가/생산투자/성장률/가계소득 하락을 부추겨.

소득이 줄어드는 가계는 빚 상환을 위해 담보자산을 처분하기에, 이는 다시 주식과 부동산 같은 자산가격 하락을 부추기는 요인이 되면서, 부채상환 부담은 다시 늘어난다. 또한 가계는 소비를 줄이기에 물가는 더 낮아지고 GDP에 큰 부분을 차지하는 민간소비가 감소한다.

민간소비는 2018년에 전년 대비 2.8% 증가했지만, 2019년에는 2.3%로 떨어질 전망(한은 분석)이다. GDP에서 큰 부분을 차지하는 민간소비가 감소할 경우 억지로 정부소비를 확대해 GDP 목표치를 맞추려는 움직임이 나타날 수 있다. 2019년 2분기 때도 민간소비 성장률이 전기 대비 0.7%에 그친 반면 정부소비는 2.5%로 정부소비 의존도가 높다.

2019년 1분기 전기 대비 3.6조억원 감소했던 저축은행·새마을금고 등 비은행 예금 취급기관 대출이 2분기에는 5000억원 증가로 돌아섰다. 비주택 부동산 담보대출과 신용대출이 늘어난 것으로 보인다. 한계 상황에 내몰린 자영업자가 갈수록 늘어나 빚을 갚지 못하는 소상공인들도 점차 증가하는 모습이다.

진짜 문제는 R의 공포 속에서도 부동산 대출이 계속 늘어날 때 발생한다. 자산가격이 떨어지는데 빚 부담은 늘어나는 부채 디플레이션이 나타나면 결국 물가 상승률과 성장률이 다시 낮아지는 악순환이 발생하게 된다.

가계부채가 높은 상황에서 디플레이션의 도래는 아주 위험하다. 서울과 수도권은 아니지만 지방은 디플레이션이라고 봐야 한다. 급증하고 있는 가계대출에 대한 대책이 필요하다. 가계부채가 지나치게 늘어 소비위축이 심해지면 기업 실적도 나빠진다. 그 결과 생산과 투자가 줄고, 다시 가계소득 감소로 이어지는 악순환의 고리가 형성되어 결국 장기불황이 될 수 있다.

한국경제는 미·중의 무역전쟁과 일본과의 무역전쟁으로 경제가 혼란스럽다. 무역의존도가 70%인 상태에서 내수기반은 인구감소와 실업률로 인해 점점 취약해지고 있다. 2020년에는 성장률이 1%대로 내려앉을 가능성도 있다. 가계와 기업이 웅크려질 가능성이 높아질 수 있다.

4. 대책

우리 경제도 일본과 같은 유사한 징후들이 보인다. 특히 지방경제와 부동산 시장이 그렇다. 우리나라는 인구가 감소하는 지방을 중심으로 자산 디플레이션이 진행되고 있다. 물론 인구가 몰리는 서울이나 수도권은 예외이다. 자산 디플레 현상은 입지마다 다르게 나타난다. 서울은 발생하기 어렵지만 지방은 이미 일찌감치 시작되었다.

지금 한국경제는 성장잠재력 위축되고 있어, 지역별로 디플레이션에서 진행되고 있다고 봐야 한다. 부채 부담이 큰 가계와 기업은 부채 디플레이션 현상이 노골화될 수 있다. 그러나 지금 지방의 자산을 구매하려는 수요시장은 점점 사라지고 있는 것으로 보인다.

가계와 기업은 장기적인 경기침체에 대응해 부채비중을 적절히 낮추는 디레버리징 전략이 필요해 보인다. 호황일 때는 상대적으로 낮은 실질금리로 돈을 차입하여, 수익성이 높은 곳에 투자해 금리를 부담하고도 수익을 낼 수 있는 레버리지(leverage) 투자가 선호된다. 그러나 불황일 때는 수익성은 내려가고 실질금리는 상대적으로 올라가므로 미리 부채를 줄여나가는 방어적 투자가 필요하다. 자산을 매각하거나 유상증자를 통해 자금을 미리 확보하는 것이 중요하다.

수요가 줄어드는 지방의 부동산 공급은 줄이고 있는 자산을 재활용해야 한다. 인구와 일자리가 안 느는 지역에 생산시설과 부동산 공급을 늘리는 일은 자산 디플레이션만 키우는 꼴이 된다. 거기에 투입되는 재원은 향후 GDP 상승에도 도움이 안 되며 효과도 없다.

주택 자산가격이 오르는 서울과 수도권 지역은 공급을 늘려 지나친 자산가격 상승을 낮춰야 한다. 그래서 소득대비 적절한 가격을 유지시켜줘야만 부채 부담능력 한계로 자산을 매각하는 상황을 줄일 수 있다. 가격이 오른다고 인위적으로 분양가상한제 같은 가격통제, 대출규제, 세금부과 같은 정책으로 묶어두면, 향후 더 가파른 가격 상승하는 잠재력만 숨기는 꼴이 된다. 결국 부채 디플레이션 위험만 높인다.

부채 디플레이션을 막는 방법은 의외로 간단하다. 필요한 곳에 공급을 늘려 가격상승을 줄여 부채부담을 줄이는 것이다. 그리고 필요 없는 곳은 공급을 하지 말고 자산 재활용을 하는 것이다.

현 정부의 여러가지 대책들과도 비교해서 복합적으로 생각해보고... 문빠도 아니고 그렇다고 노빠도 아닌, 참여정부에 이어 MB때의 막장정부와 GH때의 막장정부2에 이어서, 나는 왜 땜빵정부라고 부를까... ㅋㅎ

여하튼, 사기, 조작, 왜곡, 구라, 뻥질 금지... 극단적 선택도 금지...!!!

으이구 ~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~ 쾅 !!!

정재욱 - 잘가요

728x90

'시즌 백업' 카테고리의 다른 글

| 알아도 몰르는척, 몰라도 모르는척... 하지만 ... (0) | 2022.11.07 |

|---|---|

| 중국 독재... 공산당... (0) | 2022.11.07 |

| 대형금융회사 정상화정리계획 제도2 (0) | 2022.11.07 |

| 쉿... 이제부터는 ... (0) | 2022.11.07 |

| 속도 조절... (0) | 2022.11.07 |